(报告出品方/分析师:东方证券 黄骥 余斯杰 )

2022 年浮法玻璃行业基本面回顾

需求下行叠加冷修高峰滞后出现

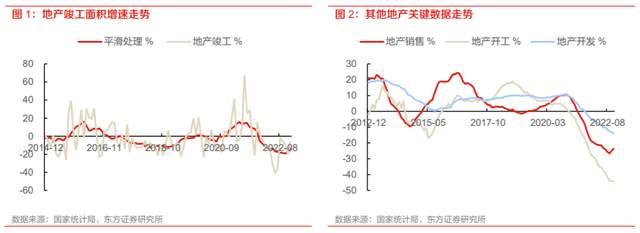

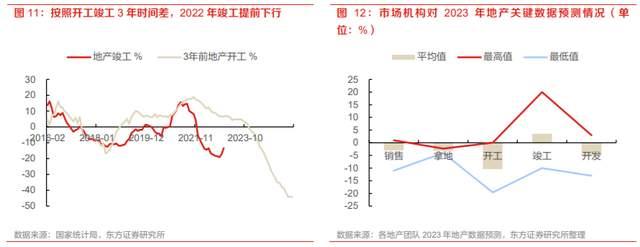

2022 年地产竣工需求不及预期,地产关键数据也出现下行。2022 年地产竣工需求在随着地产风险释放单边下行,2022 年,地产竣工面积 8.6 亿平,YoY-15.0%。浮法玻璃作为地产后周期关键建材品种,需求出现明显下滑。

伴随着地产整体景气下行,其他地产关键数据也出现大幅下行,2022 年 1-11 月销售面积、开工面积、开发投资额分别为 12.1 亿平、11.2 亿平、12.4 万亿元,YoY-23.3%、-38.9%、-9.8%。

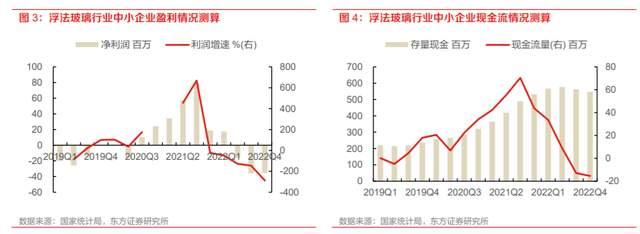

市场预期出现的企业大幅冷修未及时出现。市场本因行业产线窑龄偏高预期 2022 年有集中冷修,实际上因 2021 年行业高景气在位企业积累了较充裕的现金,2022H1 经营现金流表现尚可因此未出现集中冷修。随着 2022H2 浮法玻璃盈利加速下滑,企业集中冷修才姗姗来迟。

2022Q3 后行业冷修高峰开始出现。需求下行的环境下,2022 年行业产能仍出现 17.25 万t/d 的高点,导致浮法玻璃价格下行压力加大。2022 年 7 月份之后,随着玻璃景气度进一步下行,行业冷修产能开始增加。

在产产能从 17.25 万 t/d 降至 16.18 万 t/d,开工率从 89.3%降至 81.3%。2022Q3 和 2022Q4 冷修产能数量分别为 17 和 14 条,对应日熔量分别为 1.10 万 t/d 和 0.84 万 t/d,业内产能点火和复产节奏仍保持正常。

多项原燃料价格高位,在位企业面临亏损

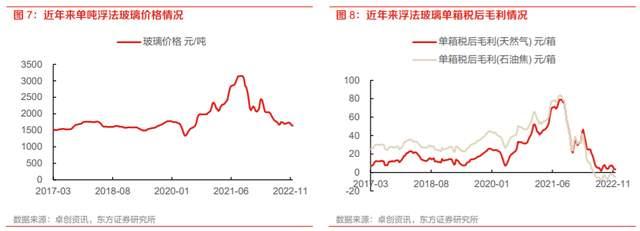

2022 年浮法玻璃价格明显下滑,景气度降至近年低点。2022 年因下游地产竣工需求疲软,而预期出现的企业冷修高峰未及时出现,导致玻璃价格出现明显下滑,单价从 122.5 元/箱下降至 81.3 元/箱。

2022 年底,采用天然气和石油焦的玻璃单箱税后毛利(税后单价减去纯碱、石英砂、燃料成本)分别为 2.3 元/重箱和-2.2元/重箱。进一步扣除折旧、人工成本以及各项费用和所得税后,在位企业普遍面临亏损。供需错配叠加成本高位的环境下,浮法玻璃景气度降至近年低点。

2022 全年主要原料和燃料价格均维持高位,普通企业扣完基本原燃料已面临亏损。

2022 年以来,玻璃行业主要原材料均出现明显上涨。其中纯碱单价全年维持 2,400 元/吨以上的高价,最高点达到 2,950 元/吨,全年平均水平高于往年。

据测算,石英砂在 2022 年也出现了 447.2 元/吨的高点。

燃料价格随着外部国际环境波动出现明显上行,工业天然气均价从 3.34 元/方上涨至年底 3.91 元/方,目前仍缓慢上涨。

石油焦均价从 3,191.6 元/吨上涨至最高 5,596.3 元/吨,目前仍维持 4,421.6 元/方的价格高位。

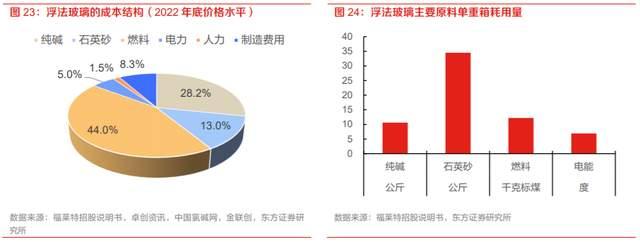

按照每重箱玻璃消耗 10 公斤纯碱、35 公斤石英砂,12 公斤标煤计算,2022 年每重箱玻璃纯碱、石英砂、燃料三项成本合计从 59.5 元/重箱上涨至最高 80.0 元/重箱,目前仍在 73.6 元/重箱的高位。

在单箱税前价格不超过 85 元/重箱的背景下,普通中小企业扣除基本原燃料成本已面临亏损。

行业龙头旗滨集团 2022Q1-3 归母净利 12.5 亿,YoY-66.0%;净利率 12.7%,YoY-21.3pct,盈利同样面临巨大下行压力。

2023 年浮法玻璃行业基本面展望

供需展望:需求确定性改善,供给弱反弹

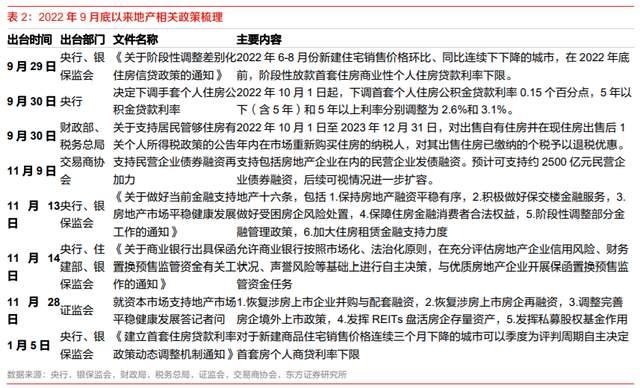

2022 年 9 月以来地产政策宽松,竣工端政策力度较强。2022 年 9 月底以来,地产政策陆续解绑,特别是竣工端更出台了多项重磅政策。

政策出台可以概括为两部分:

第一部分是 9 月底,央行、银保监会、财政部、税务总局发布相关政策,允许部分城市下调个人商业房贷利率下限,同时下调公积金贷款利率,而且给个人置换房产出现的个税予以退税优惠。23 年 1 月份又出台政策允许部分城市进一步下调商业贷款利率,以上政策主要集中在销售端,政策力度相对较小。

第二部分集中在 11 月份,分别是放开民营房企债权融资(即第二支箭),地产十六条,放开房企置换预售监管资金,放开房企股权融资(第三支箭)。

以上政策主要集中在竣工端,主要是保障房企资金,目的是防风险推进保竣工保交房实施落地,政策力度较强。

参考历史数据预计 2023 年地产竣工增速有望恢复到 3.7%的水平。

随着地产政策逐步放松,预计 2023 年地产竣工数据有望改善。

参照历史上地产新开工和竣工面积的关系,地产竣工基本上滞后于开工数据 3 年,按照这个规律,原先市场预期 2022 年竣工需求本应在高位逐步回落,但随着地产整体下行,竣工需求出现超预期下滑。

考虑竣工需求不会凭空消失,预计原本应在 2022 年出现的竣工需求有望在 2023 年出现,参照当前市场 9 家地产研究团队对 2023 年地产核心数据的预期,竣工增速预期平均值为 3.7%,预计 2023 年地产竣工增速有望回升到 3.7%的水平。

预计玻璃实际出货量恢复水平以及节奏与地产竣工有一定差异,销量难以出现大幅增长。

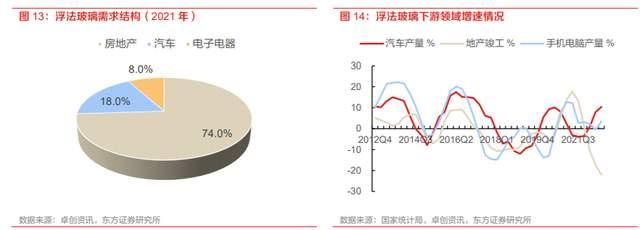

市场往往把竣工数据当做玻璃需求的指引,实际上前者的波动性远大于后者,有两点可以解释。

一方面地产占玻璃需求的 74%,此外 26%的需求来自汽车/电子消费等,此类需求和竣工或存在一定对冲效应。比如 2013 年三者增速分别为 2.0%、15.9%、21.0%,汽车和电子产品的高增长共同对冲了地产的阶段性低点。

另一方面,房屋施工中玻璃进场往往在实际竣工之前,因此玻璃的实际需求发生在竣工前一段时间。数据表明,浮法玻璃消费量增速与 4 个季度后的地产竣工增速两者有较高的关联度。因此我们认为尽管 2023 年竣工改善确定性较大,但实际玻璃销量不一定会同步出现明显增长。

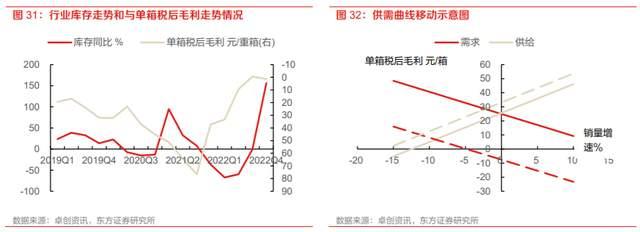

下游加工商通过价格调节备货情况,与竣工共同决定实际销量。

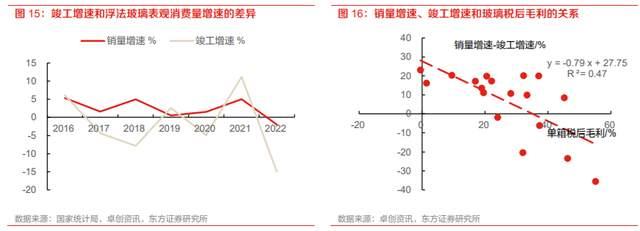

整理过往年份玻璃行业销量增速和地产竣工增速的关系,可以发现浮法玻璃销量增速整体较为稳定,波动明显小于地产竣工增速。

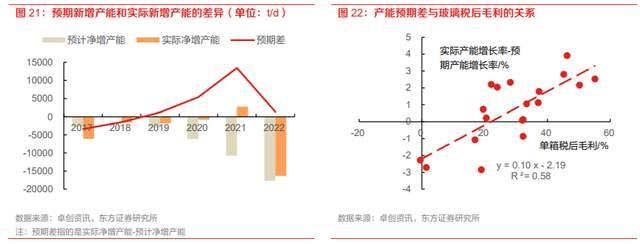

我们认为主要原因是玻璃行业市场化程度较高,下游加工商可以通过价格调节备货情况,因此下游地产竣工需求和浮法玻璃价格共同决定了浮法玻璃的实际销量。进一步定量分析,可发现浮法玻璃销量增速与地产竣工增速之差与浮法玻璃税后毛利有较强的负相关关系,进一步印证了下游企业通过价格来调节备货情况。

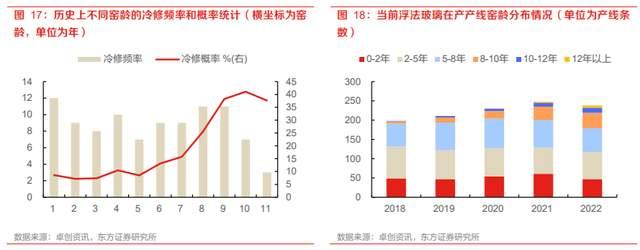

根据历史数据初步判断 2023 年仍有 30 条左右产线冷修。

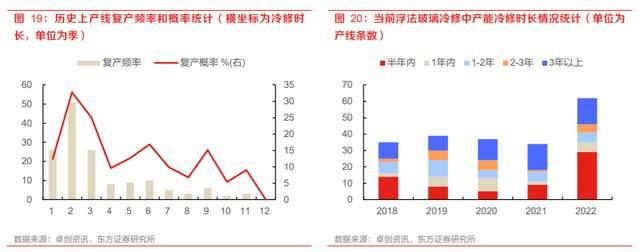

我们整理 2010 年以来浮法玻璃产线冷修记录,计算不同窑龄产线进行冷修的频率和概率,可发现浮法玻璃产线在投产后 5 年内冷修的概率均稳定在 10%以内,投产后第 6 年开始冷修概率逐年提升,第 9 年开始冷修概率达到高位,在 35%以上的水平。

参照浮法玻璃全行业在产产线的窑龄分布,可发现近年来行业平均窑龄逐年提升。2022 年有较多产线冷修一定程度缓解了高窑龄压力,2022 年底窑龄高于 8 年的高龄产线仍有 59 条,占在产产能比例 24.5%,仍存在一定冷修压力。

结合不同窑龄的冷修概率,我们初 步判断 2023 年全行业仍有 30 条左右的产线将进行冷修,对应日熔量约 1.8 万 t/d。

根据历史数据初步判断 2023 年将有 25 生产线复产。

与冷修对应,我们整理了历史上行业复产产能的情况。

可发现约 56%的产能会在冷修后 3 个季度内复产,而随着冷修时间的延长,产线复产的概率会逐步降低。

2022 年因行业景气下行以及高龄产线较多,全年冷修产线达到 40 条,对应产能超过 2.5 万 t/d,这部分冷修产能预计将在 2023 年形成较多的供给增量。

40 生产线中,有 11 条线 6,750t/d 来自信义等头部企业,预计 2023 年大概率复产;另外 29 条产线 1.83 万 t/d 来自中小企业,明年复产不确定性较高,假设 50%的比例复产,综合不同冷修市场的复产概率,初步预计 2023 年有 25 条产线 1.6 万 t/d 产能复产。

预计 2023 年全行业 9 条产线点火对应产能 6,650t/d,全行业产能供给小幅扩张。

梳理当前玻璃行业在建拟建产能,我们预计 2023 年信义营口三线等 9 条产线在 2023 年有较大概率点火,合计产能达 6,650t/d。

结合上文对冷修和复产产能的测算,我们初步估计 2023 年全行业净增产线 4 条,净增产能约为 4,650t/d,供给小幅扩张。

在位企业会根据价格调整冷修复产计划,根据价格进一步调整产能预期。

玻璃企业的产能变化可以通过两个原因来解释,一个是根据产线窑龄以及冷修记录,企业投产计划来估计,这部分我们上文已经进行了初步估算。

第二部分是在位企业根据当期价格调整冷修复产点火计划。我们将往年实际净增产能情况和根据产线窑龄和冷修情况预计的净增产能进行对比,发现两者存在差异,这部分差异这部分差异和当期浮法玻璃的价格水平有较高的关联度,可以通过价格调整来解释。

在上文初步测算的基础上,还需根据实际价格对最终净增产能情况进行进一步调整。

判断 2023 年行业供需均有望同步增长,行业景气度有望迎来弱复苏。

结合上文对竣工和产能的分析,我们初步 2023 年玻璃行业下游地产竣工需求有望迎来改善,但应该不会出现 2021 年一样大规模的竣工需求提升。

供给侧行业预计将同时出现较多的产线复产和冷修,两相抵消后预计全行业产能小幅增长。供需同步小幅改善,行业景气度有望迎来弱复苏。

盈利展望:纯碱价格有望回落,燃料价格仍不确定

纯碱和燃料价格是影响浮法玻璃成本最关键的因素。参照福莱特单位消耗数据(具有比较详尽的单位消耗数据)以及主要原燃料当前市场价格推算,浮法玻璃纯碱、石英砂、燃料、电力成本占比分别为 28.2%、13.0%、44.0%、5.0%,单箱消耗量分别为 10.6 公斤、34.5 公斤、12.2 公斤标煤、6.9 度。

电力和石英砂价格较为稳定,纯碱和燃料价格是影响成本最关键因素。

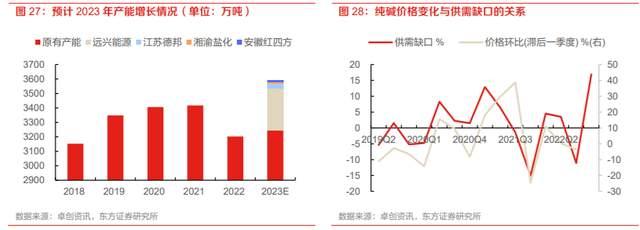

预计 2023 年浮法玻璃与光伏玻璃给纯碱带来 6.7%的需求增量。

纯碱需求主要来自玻璃行业,其中浮法玻璃、光伏玻璃、玻璃容器、日用玻璃的需求占比分别为 37.9%、11.2%、11.3%、4.7%。

玻璃产量变化对纯碱需求影响较大。根据上文分析,我们预计 2023 年浮法玻璃产量相比 2022 年小幅提升。

而梳理光伏玻璃在建产能,我们预计 2023 年光伏玻璃产量将超过 2500 万吨,YoY+58.5%,浮法玻璃与光伏玻璃合计产量增速将达 13.5%,纯碱需求增量合计约 190 万吨,占 2022 年销量约为 6.7%。

预计 2023 年纯碱价格将有所回落。

梳理纯碱行业在产产能情况,我们估算 2022 年全行业有效产能约为 3,200 万吨,产能利用率约为 83%。预计 2023 年有远兴能源、江苏德邦、湘渝盐化、安徽红四方四家企业有新增产能,投产规模分别为 500、60、20、20 万吨,合计 600 万吨。

参考投产时间,预计实际增加有效产能约 350 万吨,有效产能增长率约 12.2%。纯碱价格变化与供需缺口有较高关联度,预计 2023 年产能增长 12.2%。

假设其他需求保持稳定,浮法玻璃与光伏玻璃将为纯碱需求带来 6.7%的增长,供给增长大于需求增长,我们判断 2023 年纯碱价格有望回落。

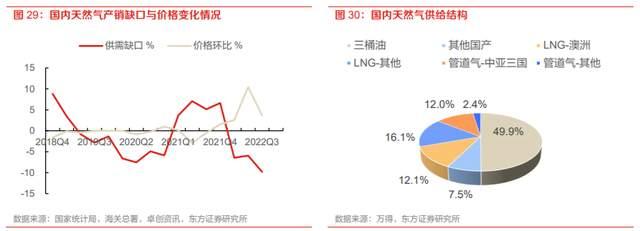

全球经济衰退可能性增加,预计 2023 年天然气价格大概率难以走高。

目前天然气正代替石油焦成为主要浮法玻璃的主要燃料。

2021 年天然气产前占比已超 50%,2022 年,石油焦价格涨幅明显高于天然气,石油焦产线的成本优势丧失,将进一步催化天然气对石油焦的取代。

但当前我国天然气进口依存度较高,进口量占比 42.7%。三桶油产天然气、澳洲产 LNG、中亚三国产管道气是国内天然气的重要来源,占比分别为 50%,12%,12%。

目前中俄和中缅天然气管道投产时间较短,开工率尚处爬坡期,未来将成为我国天然气供给的重要补充。2022 年国内天然气行业供需缺口有所回落,同时受全球经济衰退可能性增加影响,天然气价格大概率不会继续走高。

行业能耗标准提升,中长期看冷修技改成本提升难以避免。

2021 年,工信部发布《冶金、建材重点行业严格能效约束推动节能降碳行动方案(2021-2025 年)》要求日熔量 800t/d 以下产线基准和标杆能耗水平分别为 13.5 和 9.5kgce/重箱;800t/d 以上基准和标杆水平分别为 8.0 和 12.0kgce/重箱。

2020 年全行业能耗为 11.56kgce/重箱,距 2025 年达到标杆水平产线超 30%的目标尚有距离,未来将有更多产线需冷修升级。中长期看,产线冷修技改成本提升难以避免。

假设天然气保持稳定,纯碱价格小幅回落,预计浮法玻璃成本压力有望小幅缓解。

假设 2023 年天然气价格保持高位稳定,而纯碱价格随着产能投放小幅回落至 2,550 元/吨,预计成本压力有望小幅缓解。

浮法玻璃税前均价有望回升至 107 元/箱,比 2022 年的 94.5 元/箱提升 12.5 元。单箱税后毛利回升至 25.2 元/箱,净利约为 4 元/箱。

结论:价格小幅回升,行业供需紧平衡

价格判断:预计行业有望弱复苏,单箱净利 4 元/箱。我们建立了行业的定量分析框架,尝试在上文基础上对 2023 年浮法玻璃行业产量、产能、销量、价格等核心变量进行修正。

分析框架的逻辑可以概括为四点:

1.地产竣工和浮法玻璃的价格共同决定了行业整体销量;

2.产线窑龄和浮法玻璃价格共同决定了产能变化;

3.行业产量和销量影响了行业库存;

4.行业库存反过来决定价格。

以上四组关系可以拟合出行业的供给和需求曲线。供给曲线斜向上,斜率是厂商的供给弹性,截距是与行业整体窑龄相关的变量,窑龄越高供给曲线上移供给收缩。

需求曲线斜向下,斜率是下游的需求弹性,截距是与地产竣工相关的变量,竣工增速越高则需求曲线右移,需求扩张。

预计 2023 年行业供给曲线下移,需求曲线右移,行业有望迎来弱复苏,在此基础上估计 2023 年全年玻璃单箱税后毛利 25.2 元/箱,结合成本分析预计均价 107 元/箱,单箱净利 4 元/箱。

产销量判断:预计 2023 年行业产能小幅回升,实际产量基本持平,销量小幅提升,整体供需紧平衡。

根据上文的供需曲线进一步测算,我们预计 2023 年年底行业产能将达 16.77 万吨,净增产能将达 5,900t/d(比前文初步测算的 4,650t/d 有增加),考虑 2022 年产能是高位回落,而 2023 年产能是低位小幅回升,预计全年实际产量为 10.96 万重箱,相比 2022 年仅小幅提升。

销售端随着下游竣工需求回升,整体出货较为顺利,预计全年销量 10.73 万重箱,和 2022 年相比有所 增加,全年实现供需紧平衡。供需紧平衡下,玻璃价格有所修复,行业迎来弱复苏。

报告总结

1. 预计 23 年浮法玻璃将迎来弱复苏,但难再现 21 年高峰。

从需求端看,由于地产占据了浮法玻璃需求的 74%左右,其竣工数据的好转将带动表观消费量的增加;

供给端,在产产能在 23 年初处于相对低位,后续有望持续增加,释放节奏参考玻璃价格行情,预计有效产能和 22 年或无太大变动(复产/冷修节奏较难预测);

成本端,主要原材料(纯碱/天然气/石油焦)价格中枢有望走平/下降。因此,需求和成本端的改善有望助推玻璃价格。

与市场观点有所不同,供给在 22H2 的大幅收缩已经很大程度上缓解了高窑龄冷修的压力,23 年供给的净增加节奏取决于玻璃价格上涨幅度。

2. 需求端恢复确定性较高,但复苏强度有限。

市场往往把竣工数据当做玻璃需求的指引。实际上,参考历史数据,前者波动性远大于后者,有两点可以解释。一方面地产占玻璃需求的 74%,此外 25%的需求来自汽车/电子消费等,此类需求和竣工或存在一定对冲效应。

比如 2013 年三者增速分别为 2.0%/15.9%/21.0%,汽车和电子产品的高增长共同对冲了地产的阶段性低点。

另一方面,玻璃实际需求或发生在竣工之前一段时间,玻璃从原片到加工完成需要时间,从地产交付到竣工亦存在时滞。

通过数据验证,将竣工季度数据滞后 4 个季度,玻璃消费量和地产竣工增速的相关性达到最高值(0.7),远高于两者当季增速的相关性。但从年度数据看,地产竣工同比增速的放缓/加快对玻璃的需求依然有较大影响。

参考市场平均预期,估计 23 年地产竣工面积增速同比为 3.7%,相比 22 年同比下滑 15.0%呈现弱复苏态势。此外,保交付的政策在 22 年 11 月密集出台,有望在 23 年逐步落地,对竣工端形成又一有力支撑。

3. 成本端压力高峰已过,实际供给恢复取决于价格走势。

成本端随着成本更低的天然碱产能投放,纯碱价格有望中枢性走低。受全球经济衰退可能性增加影响,天然气/石油大概率不会继续走高。

供给端预计实际的有效供给不确定性较高,主要因为 22H2 冷修的产线中,小厂的复产计划大多根据玻璃价格走势决定。站在 23 年初,很难确定复产的时间点。但在产产能预计呈现逐季增加的态势。

4. 预计 23 年行业整体供需紧平衡,盈利情况将有所改善。

我们预计全年玻璃产量为 10.96 亿 重箱,YoY+0.2%,表观消费量 10.73 亿重箱,YoY+1.7%,整体供需保持紧平衡。

在盈利方面,我们认为 23 年将回归至一个正常水平,既不会出现 22 年的行业普遍亏损,也不会出现 21 年盈利能力大幅提升的情况。目前的玻璃价格处于淡季阶段,没有太大参考意义,真实需求在淡季无法得到验证。

展望更长维度,我们担心未来地产销售中枢会下滑,对竣工的中枢也将形成压制,玻璃的产能将迎来新一轮洗牌,由于龙头具备成本优势,中小产能被淘汰的概率较高。

风险提示

1. 地产竣工修复不及预期:

根据分析框架,需求是不可控的外部变量。行业景气度弱复苏的结论是基于地产竣工增速达到 3.7%的前提。考虑地产政策落地存在不确定性,目前并无法排除地产政策效果不佳竣工需求改善不及预期的情况。

2. 原材料超预期大幅波动:

原材料和燃料价格是相对独立的外部变量,对在位企业的盈利不会有明显影响。但如果原材料价格出现超预期的大幅波动,在位企业无法及时将压力传导给下游,则企业盈利也有出现明显波动。

3. 模型数据过拟合:

本文尝试对玻璃行业关键变量进行定量分析,利用了较多历史数据进行相关性分析和数据拟合,并基于历史数据对未来行业趋势做出判断,存在模型数据过拟合的风险。

4. 假设变动对测算结果影响的风险:

本模型有两个外部变量,一个是行业产线窑龄,二是地产竣工水平。其中行业产线窑龄情况是相对稳定的外部变量,但是地产竣工水平相对难以预测,如果外部变量出现变动,对测算结果将有比较大的影响。同时行业内部产线供给和需求调整也不一定与价格呈现严格的线性关系,也将导致实际情况与预测结果存在偏差。